|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Россия увеличила экспорт в Китай за доллары

Россия увеличила экспорт в Китай за доллары

Почему дедолларизация дала сбой

Экспортные поставки российских компаний за доллары увеличились в третьем квартале 2019 года, главным образом за счет Китая, следует из статистики ЦБ. Аналитики предполагают, что с евро на доллар могли вернуться при поставках нефти

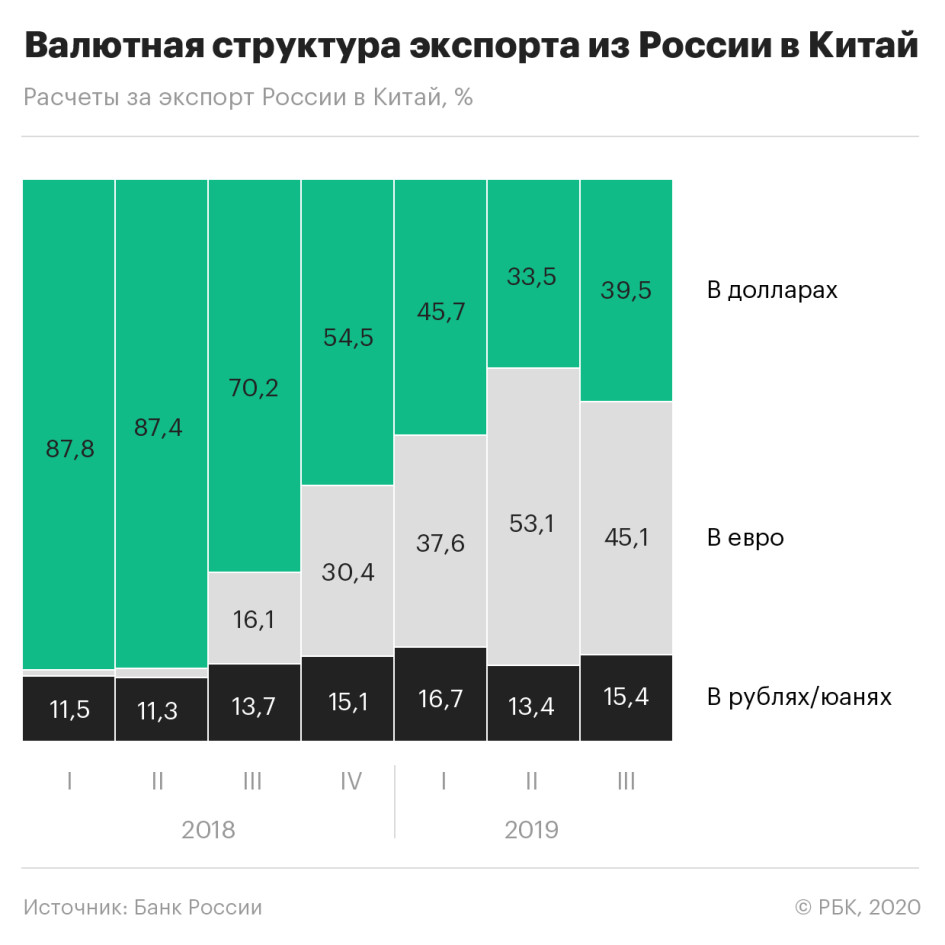

Доля доллара в экспортных расчетах России подросла в третьем квартале 2019 года, а доля евро снизилась. Это произошло главным образом за счет экспорта в Китай, в котором доля выручки российских компаний в долларах выросла впервые с начала 2018 года — сразу на 6 п.п. (до 39,5%), следует из новых данных Банка России о валютной структуре внешнеторговых расчетов (.xlsx).

Пока не ясно, является ли этот откат в дедолларизации поставок в Китай разовым или более долговременным. Ранее эксперты отмечали тренд на евроизацию торговли с Китаем — и евро остается основной валютой российского экспорта в Китай с долей 45%. Но в третьем квартале доля европейской валюты сократилась впервые за семь кварталов. Во втором квартале она достигала пика на уровне 53% (см. инфографику).

Экспорта в евро все равно больше

Еще в начале 2018 года российские экспортеры в Китай получали почти 88% выручки в долларах и лишь 0,7% в евро. Спустя полтора года евровалюта уже опередила доллар — 53,1 против 33,5%.

Доля расчетов в евро при экспорте России в Китай превышает даже долю экспортных расчетов в евро со странами Европы (45,1% в третьем квартале против 33,3%).Однако в целом в экспорте России во все страны мира доллар по-прежнему преобладает — 63% расчетов за третий квартал 2019 года (евро — только 18,9%).

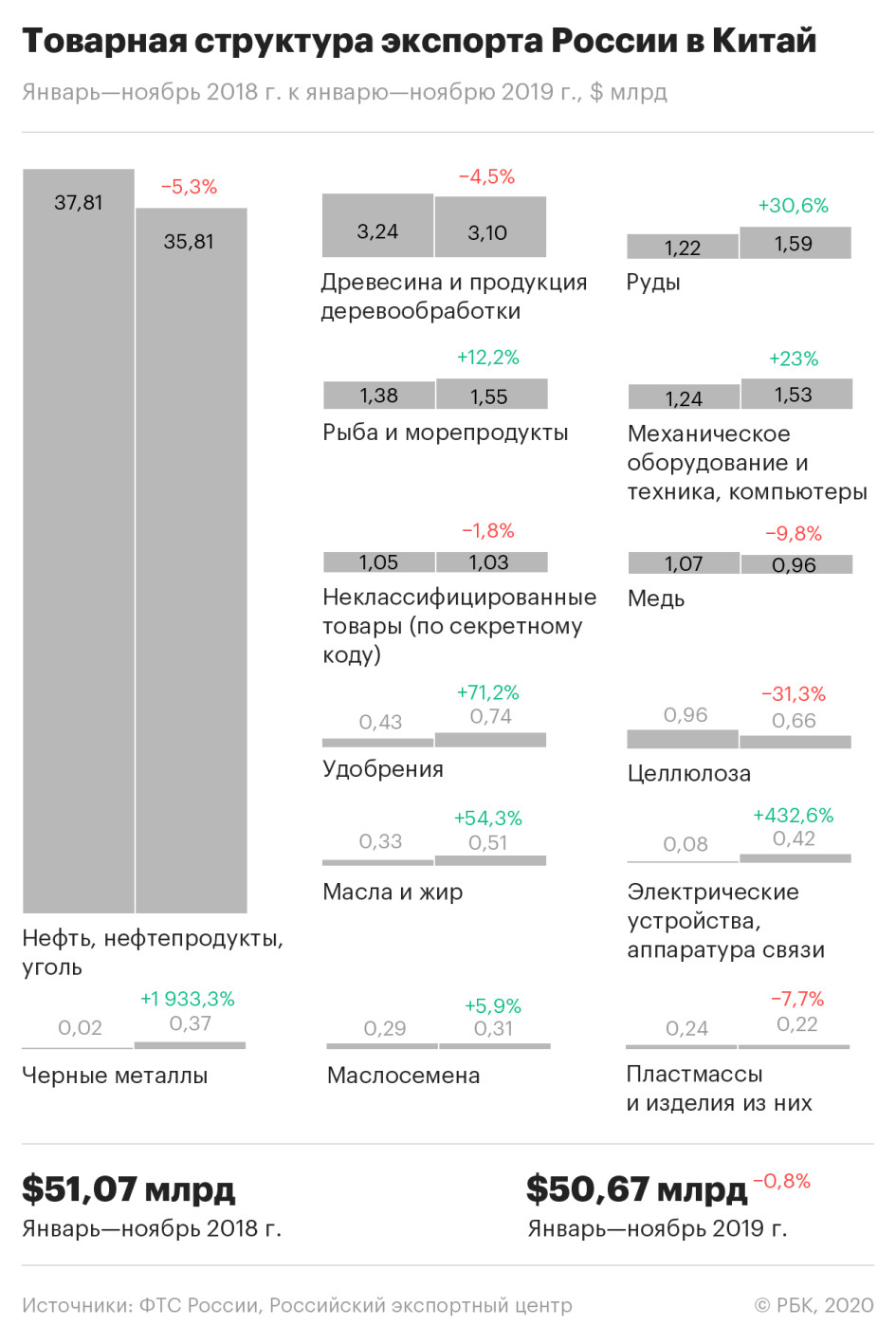

Доля общемировых поступлений России в рублях за экспортные товары и услуги в третьем квартале выросла на 1 п.п., до 15,7%.За январь—ноябрь 2019 года объем товарного экспорта в Китай, по данным ФТС России, составил почти $50,7 млрд — практически столько же было за аналогичный период годом ранее. За первые три квартала Россия экспортировала в Китай по $14–15 млрд товаров и услуг, следует из агрегированных данных ФТС и ЦБ.

В абсолютном выражении долларовый экспорт России в Китай вырос в третьем квартале ко второму кварталу более чем на $1 млрд (или 23%), следует из расчетов РБК, основанных на следующем принципе: валютная структура поступлений за экспорт в долях (по данным ЦБ) накладывается на статистику по совокупному экспорту товаров и услуг в стоимостном выражении (по данным ФТС и ЦБ). В третьем квартале средний курс евро к доллару был выше, чем во втором квартале, лишь на 1,8%, поэтому курсовой разницей можно пренебречь.

В пресс-службе Банка России уточнили в ответ на запрос РБК, что данные для расчета показателя «Валютная структура расчетов за поставки товаров и оказание услуг по внешнеторговым договорам» формируются на основе платежей за поставки товаров и оказание услуг и эти данные напрямую не связаны с фактическими данными по статистике экспорта/импорта товаров и услуг.

Статистика ФТС по экспорту основана на таможенной стоимости перемещаемых товаров, а не на платежах компаний. Оплата товаров может не совпадать по времени с их пересечением границы (за счет выплаченных авансов или, наоборот, платежей, осуществленных позднее физической поставки). Однако поскольку экспорт в Китай достаточно стабилен и по объемам, и по структуре, этими различиями можно в значительной степени пренебречь.

Что Россия продает в Китай

Более 70% товарного экспорта в Китай в денежном эквиваленте приходится на нефть, нефтепродукты и уголь ($29 млрд за девять месяцев 2019 года). Поквартально объем экспорта энергоносителей практически не менялся в 2019 году, составляя в среднем $9,7 млрд за квартал.

На втором месте с большим отрывом — древесина и продукция деревообрабатывающей промышленности (6,3% экспорта). В течение года объем экспорта товаров этой категории колебался незначительно, в среднем составляя $850 млн за квартал.

По остальным категориям (на уровне двух знаков товарной номенклатуры ТН ВЭД) квартальные объемы поставок в Китай существенно меньше — исчисляются десятками, реже двумя-тремя сотнями миллионов долларов: экспорт руды вырос в третьем квартале по сравнению со вторым на $300 млн (с $288 млн до $588 млн);экспорт масложировой продукции — на $84 млн (с $124 млн до $208 млн); экспорт черных металлов вырос на $33 млн (с $75 млн до $108 млн);экспорт товаров по секретному коду (зачастую это военная продукция) вырос с $180 млн до примерно $500 млн.

Почему доллара стало больше

Поскольку ни в одной из категорий не отмечается резкого роста экспорта на сумму, близкую к $1 млрд, и сами эти категории, за исключением одной, включают поставки на сумму меньше $1 млрд, можно предположить, что переход на долларовые расчеты произошел по топливным контрактам. Впрочем, нельзя исключать и того, что эта сумма складывается из ряда небольших поставок товаров разных категорий.

Руководитель азиатской программы Московского центра Карнеги Александр Габуев согласен, что, исходя из товарной структуры российского экспорта в Китай, изменения валюты могли произойти в контрактах на поставку нефти или нефтепродуктов. «С какого-то момента у компаний начало появляться ощущение, что существенной эскалации санкций в отношении России не будет — будут точечные раунды вроде мер против газопровода Nord Stream 2, и поэтому можно частично вернуться к доллару в двусторонней торговле», — рассуждает он.

Глава Фонда национальной энергетической безопасности Константин Симонов тоже предполагает, что скачок долларовых расчетов связан с нефтяными контрактами. Однако он уверен, что о какой-либо тенденции говорить не стоит, это временный эффект. В перспективе доля доллара в нефтяных расчетах с Китаем все равно будет падать, утверждает эксперт.

«Основным поставщиком нефти в Китай является «Роснефть». В октябре [глава компании Игорь] Сечин выступил с яркой речью на форуме в Вероне, в которой сказал, что надо сделать все, чтобы снизить долю доллара в нефтяных расчетах», — напомнил Симонов. По его мнению, «Роснефть» будет придерживаться этого курса. Осенью компания сообщала, что перевела все экспортные контракты в евро.

РБК направил запросы в пресс-службы «Роснефти», ЛУКОЙЛа и «Сургутнефтегаза».

На экономическом форуме в Вероне в октябре 2019 года Сечин назвал серьезной ошибкой стремление изолировать Россию и под надуманными предлогами ограничить ее возможности поставок нефти и газа в Европу. «В условиях, когда США манипулируют процентными ставками и злоупотребляют положением в мировой экономике, необходимо еще раз задаться вопросом: должен ли доллар быть мировой резервной и торговой валютой? Можно ли в нынешних условиях полагаться на США как на источник стабильности мировой экономики и энергетики? Вопрос риторический», — заявил он.

Рубли за экспорт

Доля рубля в экспортных расчетах с Китаем немного увеличилась в третьем квартале — с 7,7 до 8,3%. Кроме того, подросли и расчеты в «иных валютах» (подразумевается, что это юань) — с 5,7 до 7,1%.

Особенно значимо выросла доля рублевого экспорта в Индию — до 85,5%. В 2018 году она составляла лишь 38%. Вероятно, это связано с тем, что значительная часть российского экспорта в Индию приходится на поставки вооружений (российский «Рособоронэкспорт» изолирован от долларовых расчетов из-за санкций США).

Ранее Минэкономразвития предлагало закрепить внешнеторговые ключевые показатели эффективности, в частности достижение доли рублевых расчетов во внешнеторговом обороте (экспорт плюс импорт) планки в 30% к 2024 году. По итогам трех кварталов 2019 года этот показатель составляет более 21%.

Некоторый разворот обратно к доллару зафиксирован Банком России и в торговле с рядом других стран. Так, доля доллара в экспорте в страны ЕС выросла в третьем квартале на 1,9 п.п., в страны БРИКС — на 2,4 п.п., в Белоруссию — на 1,5 п.п., в Казахстан — на 1,1 п.п.

Авторы: Анна Гальчева, Иван Ткачёв

Источник: РБК, 03.02.2020

Аналитическая серия «ТЭК России»:

Государственное стратегическое целеполагание в нефтегазе

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии.

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии. Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.