|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > «Дорогой эксперимент»: к чему приведет отказ Украины от белорусского электричества

«Дорогой эксперимент»: к чему приведет отказ Украины от белорусского электричества

В январе-мае 2021 г. Беларусь поставила Украине электроэнергии на рекордные $25 млн, сообщил глава белорусской дипмиссии в Киеве Игорь Сокол. Тем не менее, Украина отказалась от дальнейших закупок у соседа до 1 октября. Решение Киева приветствовал Вильнюс, однако оно может дорого обойтись украинским потребителям. Почему отказ от белорусской электроэнергии в конечном итоге ударит по Украине и в каких оценках обманывается Литва, разобрал эксперт Финансового университета при Правительстве РФ, ведущий аналитик Фонда национальной энергетической безопасности Игорь Юшков.

Клуб противников БелАЭС?

8 июля прошла встреча премьер-министров Литвы и Украины Ингриды Шимоните и Дениса Шмыгаля. На итоговой пресс-конференции глава литовского правительства заявила, что Киев, как и Вильнюс отказался от закупок белорусской электроэнергии.

Шимоните похвалила Украину за «уход от опасных поставщиков», явно намекая на то, что поводом для решения Киева стал запуск БелАЭС. Ведь ранее Литва неоднократно призывала ЕС присоединиться к своему бойкоту АЭС в Островцах, но ни одна страна, не говоря уже о Евросоюзе в целом, инициативу Вильнюса не поддержала. И теперь Литва хочет представить украинское решение как успех своей дипломатии и подтверждение правоты литовской позиции в отношении БелАЭС.

Однако Киев никогда и не ставил вопрос о небезопасности Белорусской АЭС. Для Украины отказ от белорусской электроэнергии – вопрос политический.

С мая 2021 г. отношения между США и Европой, с одной стороны, и Белоруссией, с другой стороны, обострились. В итоге в июне и США, и Европа ввели санкции против Минска. Украина не могла остаться в стороне и продемонстрировала свою политическую лояльность Западу – стала водить свои ограничения в отношении Белоруссии.

Одно из них – запрет на покупку белорусской электроэнергии. Причем, запрет на импорт был введен еще в мае 2021 г., а вовсе не по итогам переговоров с Литвой. Более того, на политический характер этого решения указывает тот факт, что Украина отказалась покупать электроэнергию не только у Белоруссии, но и у России.

Особенности украинской электроэнергетики

С одной стороны, отказ Украины покупать электроэнергию в Белоруссии выглядит существенным шагом для обоих сторон. Ведь хотя Минск и не являлся самым крупным поставщиком электроэнергии на Украину (в 2020 г. его доля в импорте Украины составила 6,7%), белорусская электроэнергия приходила на украинский рынок по низким ценам, а значит, позволяла потребителям чувствовать себя более комфортно.

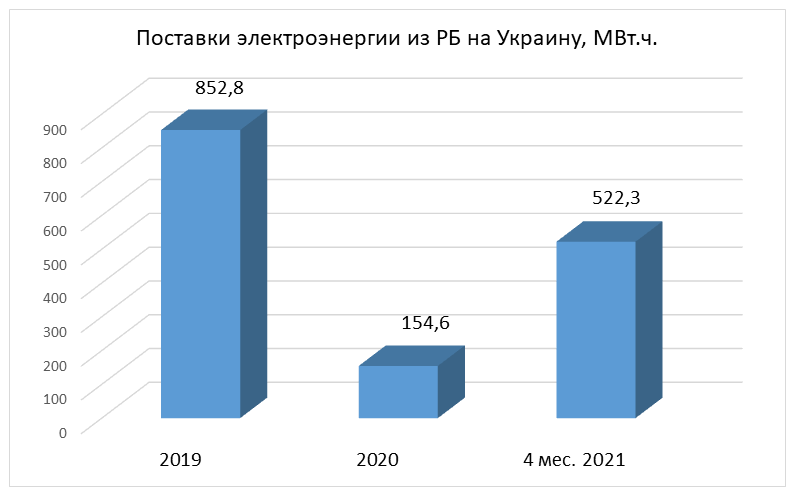

С другой стороны, в начале 2021 г. Белоруссия уже успела продать на украинском рынке значительные объемы. За период января-апреля текущего года Украина импортировала белорусской электроэнергии в 3,4 раза больше, чем за весь 2020 г. В 2020 г. объем импорта составил 154,6 млн. КВт*ч., а за четыре месяца 2021 г. – 522,3 млн. КВт.ч.

Тут, конечно, можно сказать, что в 2020 г. электроэнергии на Украине в принципе потреблено меньше, чем в 2019 г., из-за теплой зимы 2019/2020 гг. Кроме того, в 2020 г. по ряду причин в Европе цены на газ была крайне низкими. Стоимость газа на спотовых рынках к середине 2020 г. падала до $40 за тыс. куб. м.

Цена на газ для Украины по виртуальному реверсу привязана к немецкому спотовому рынку NCG, поэтому в условиях наличия дешевого газа Украине было выгодно меньше импортировать электроэнергии и больше производить ее на своих газовых станциях. Кроме того, Украина защищала своих производителей угля, так как импортировать электроэнергию из Белоруссии было дешевле, чем производить ее на своих угольных станциях.

Если сравнить объем импорта белорусской электроэнергии в период январь-апрель 2021 г. с 2019 г., то мы увидим, что показатели за весь доковидный год были ненамного больше, чем за одно только начало текущего года – 652,8 млн. КВт*ч. в 2019 г. против 522,3 млн. КВт*ч. за 4 месяца 2021 г.

Источник: Белстат.

Хитрые планы

Важно отметить, что Украина вводит запрет на покупку российской и белорусской электроэнергии довольно хитро – он действует только до 1 октября 2021 г. Конечно, некоторые украинские должностные лица уже заявили: подобные сроки не означают, что запрет не будет продлен. С другой стороны, Украина в апреле 2020 г. уже вводила запрет на импорт электроэнергии из России и Белоруссии. Он действовал до декабря того же года.

То есть, у Украины сложилась целая традиция: весной вводить политически мотивированный запрет на импорт электроэнергии из России и Белоруссии, а ближе к зиме срок действия запрета заканчивается и поставки возобновляются.

Это очень удобно с политической точки зрения. Вы громко заявляете о введении запрета, а его окончание происходит тихо, так как новых нормативных актов принимать не нужно. При этом летом потребление электроэнергии, как правило, меньше, чем в отопительный период. Поэтому можно обойтись и без закупок у белорусских и российских поставщиков.

Указанная практика показывает, что украинский запрет импорта белорусской электроэнергии никак не связан с запуском БелАЭС. Во-первых, как указано выше, отказ от покупки электроэнергии происходил неоднократно: до и после запуска АЭС. Во-вторых, запрет вводился одновременно в отношении белорусской и российской электроэнергии. А в случае с российскими поставками фактора новой атомной станций нет.

В неудобном положении

Тем не менее если в 2020 г. отказ от импорта электроэнергии из Белоруссии и России для Украины прошел безболезненно, так как дефицит покрывался за счет собственной газовой и угольной генерации (цены на газ и уголь в прошлом году были на минимуме), то в 2021 г. ситуация ровно противоположная. Зима 2020/2021 гг. была и очень морозной, и продолжительной. В результате и в Европе, и в Азии подземные хранилища газа были опустошены, и весной потребители стали активно готовиться к следующему отопительному сезону.

Но если в Европе потребление газа стабильно по сравнению с последними годами, то в Азии спрос на газ растет. А Китай и вовсе в апреле вышел на первое место в мире по объемам импорта СПГ. Это лишь помесячное измерение, но вполне возможно, что Япония, многолетний мировой лидер по потреблению СПГ, в 2021 г. уступит свой титул самого большого рынка сбыта сниженного газа. По мере роста спроса на газ в Азии цены тут стали существенно превышать европейские котировки. Закономерно, что все производители СПГ захотели побольше заработать и отправили свои газовозы на рынки АТР, спровоцировав тем самым дефицит газа в Европе.

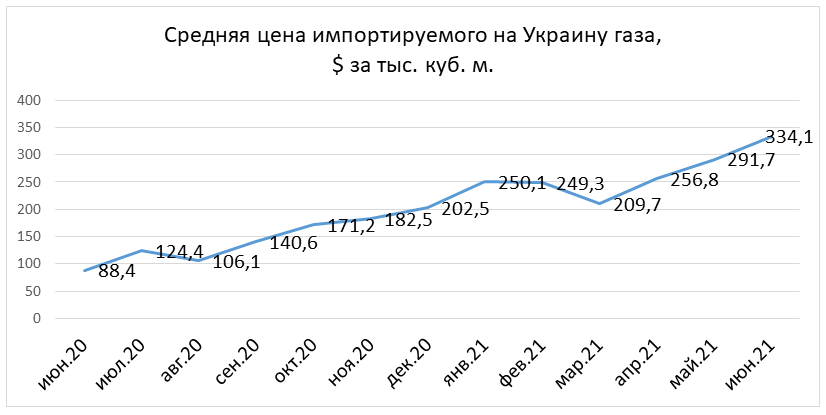

В результате цены на газ в Европе к лету не уменьшились, как обычно, а выросли и к началу июля приблизились к $500 за тыс. куб. м. Украина оказалась в сложной ситуации, так как цены на газ, приобретаемый по виртуальному реверсу у европейских трейдеров, привязаны к немецкому хабу NCG.

Котировки на нем, кстати, меньше, чем на нидерландском TTF или на британском NBP, за счет того, что на цены в Германии влияют российские трубопроводные поставки, а цены на TTF и NBP в большей степени зависят от СПГ. Но импорт газа сейчас для Украины – дорогое удовольствие.

Источник: Министерство экономики Украины [ссылка]

Поэтому запрет на поставку белорусской электроэнергии совсем некстати. Эффект от такого политически мотивированного шага закономерен – рост цен для потребителей. Примером может быть Литва, которая сначала пошла на строительство приемного СПГ-терминала и покупку сжиженного газа по ценам выше, чем российский трубопроводный. А потом ввела запрет на покупку белорусской электроэнергии, которая имела самую низкую стоимость среди всех поставщиков. В результате цены на электроэнергию в Литве выросли. Единственный шанс Украины не попасть в ту же ловушку – не продлевать запрет на импорт электроэнергии 1 октября 2021 г.

Автор: Игорь Юшков, ведущий аналитик ФНЭБ

Опубликовано: Евразия.Эксперт, 21.07.2021

Аналитическая серия «ТЭК России»:

Государственное стратегическое целеполагание в нефтегазе

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии.

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии. Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.