|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Дает страна угля: как энергокризис в Европе скажется на российской угольной отрасли

Дает страна угля: как энергокризис в Европе скажется на российской угольной отрасли

Мы привыкли, что российский угледобывающий сектор находится в тени своих более успешных конкурентов по ТЭК – нефтяников и газовиков. Однако энергетический кризис в Европе, рост спроса и рекордный скачок цен на уголь, показал, что этот ресурс достоин куда большего внимания, чем ему уделяют. К тому же последние десять лет российским угольщикам удавалось стабильно наращивать добычу и увеличить свою долю в мировом экспорте.

Так зелено, что черно

В октябре цены на уголь в Старом Свете побили 20-летний максимум. Одной из главных причин энергокризиса эксперты называют форсирование политиками «зеленой» повестки. Прежде всего сокращение мощностей атомной энергетики в пользу возобновляемых источников, таких как ветрогенерация. Но практика показала, что последняя из-за нерегулярности выработки не в состоянии заменить традиционные способы получения электричества: несколько месяцев относительного безветрия, и мы имеем дефицит электроэнергии, сопровождаемый скачком спроса на ископаемое топливо. В Британии, например, энергоемким предприятиям пришлось серьезно снижать выработку продукции либо вовсе приостанавливать работу, а Лондон в спешном порядке стал запускать выведенные из строя угольные электростанции, благо демонтировать их не успели.

Как долго продлится европейский энергетический кавардак, сказать сложно – оценки звучат прямо противоположные. Ясно лишь, что угольным станциям придется играть роль демпфера, покрывая периодически возникающую потребность в энергии, до тех пор пока не появится эффективно работающая «зеленая» альтернатива. Если учесть, что проекты в энергетике длятся где-то от трех–пяти лет, то спрос на горючий минерал со стороны европейских экономик в ближайшие годы должен быть обеспечен.

В целом же, несмотря на многочисленные декларации об отказе от каменного угля, его доля в мировом энергобалансе в последние 10 лет практически не изменилась. По данным Международного энергетического агентства (МЭА), в период с 2010 по 2020 год она колебалась в диапазоне 21–23%.

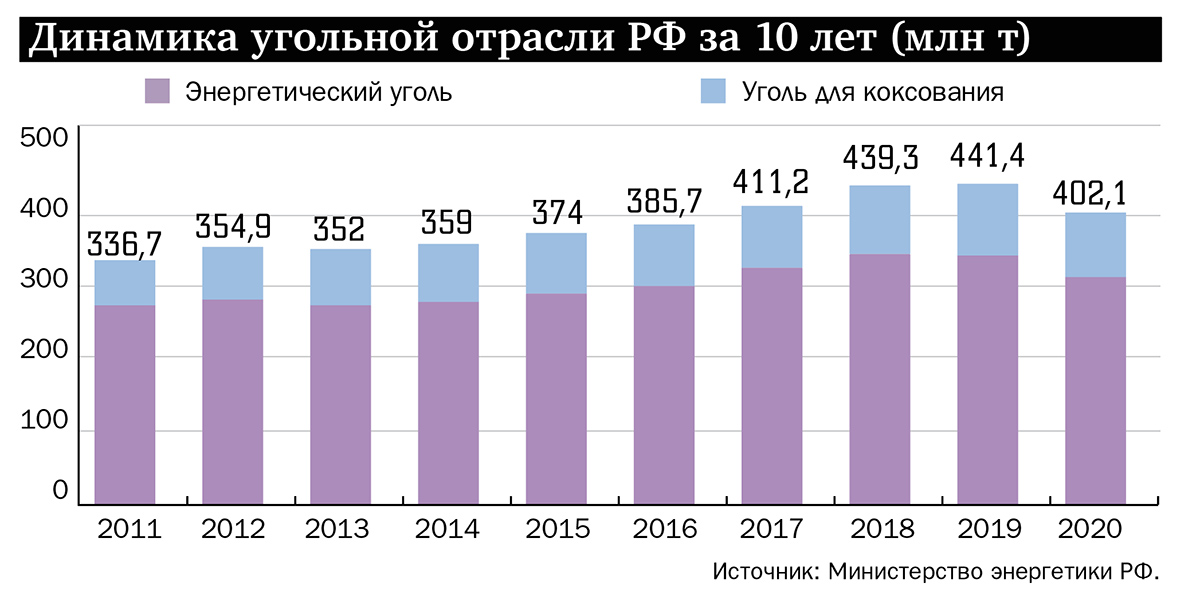

В нашей стране выработка угля последние 10 лет медленно, но стабильно росла – исключением стал лишь кризисный 2020-й, когда показатели отрасли просели на 8,9%. Однако это падение практически отыграно: по данным Центрального диспетчерского управления ТЭК (ЦДУ ТЭК), за 10 месяцев текущего года добыча угля в годовом исчислении увеличилась на 9%, до 359,57 млн тонн. В октябре прирост добычи год к году составил 9,9%, поставки на внутренний рынок выросли на 2,7%, до 15,48 млн тонн. Экспорт российского угля в октябре увеличился на 3,2%, до 18,596 млн тонн.

Что касается международной торговли углем, то, как указано в Программе развития угольной промышленности России на период до 2035 года, доля нашей страны в мировом экспорте с 2008 по 2018 год выросла с 9% до 15%.

Правда, основная зона интересов это не Европа, а азиатские рынки: Китай, Индия, Малайзия, Вьетнам, Япония, Южная Корея, Тайвань.

«Китай и Индия являются одними из крупнейших импортеров угля, это достаточно емкие рынки, которые можно продолжать осваивать, – пояснил гендиректор Фонда национальной энергетической безопасности Константин Симонов. – Для нас именно Китай ключевой рынок». Кстати, обе эти страны на прошедшей в Глазго конференции ООН по изменению климата (СОР26) не стали подписывать заявление о намерении отказаться от использования угля.

Без падений и взлетов

Что до возможности воспользоваться благоприятной конъюнктурой на европейском рынке, то, увы, особенности угольной логистики не позволяют мгновенно наращивать поставки или резко изменять их направление.

«Я думаю, что угольная отрасль страны сейчас стабильна – ей нет резона сокращаться, но и затевать какой-то масштабный проект тоже опасно, потому что угольный сегмент находится под постоянным давлением в связи с экологической и климатической повесткой, – говорит советник по макроэкономике генерального директора «Открытие Брокер» Сергей Хестанов. – У угольной энергетики углеродный след заметно больше, чем у газовой, нефтяной». По версии эксперта, данный сегмент ждет т. н. инерционный сценарий – уголь будет востребован, угольные станции будут работать, но по мере роста платежей за выбросы CO₂, скорее всего, начнется их постепенный вывод из эксплуатации.

А что думает на этот счет государство? Программа развития угольной отрасли до 2035 года предполагает два сценария – один консервативный с очень медленным ростом (практически инерционным). По нему к 2035 году добыча составит 485 млн тонн, то есть всего на 9,8% больше, чем в благополучном 2019 году. Но есть и оптимистичный сценарий, согласно которому выработка угля увеличится до 668 млн тонн. Но для этого нужно, чтобы в полной мере сработал восточный вектор.

Однако, как заметил Константин Симонов, здесь есть ряд ограничений, связанных с финансированием угольных проектов, ведь рассчитывать на зарубежные инвестиции не стоит по причине санкций и давления «зеленых финансистов». Скорее всего, придется искать деньги только внутри страны. Другой вызов – уже упомянутые логистические ограничения. Экспансия на перспективные рынки Азии требует серьезных вложений в транспортную инфраструктуру, железнодорожную и портовую. Как минимум необходимо увеличение пропускной способности Байкало-Амурской и Транссибирской магистралей. К слову, еще в начале 2020 года РЖД обещало ускорить модернизацию этих транспортных ниток, как раз для наращивания российского экспорта (уголь, зерно, металлы и т. д.) на азиатские рынки. Правда, тогда одной из причин форсирования восточного направления назывались низкие цены на уголь в Европе.

В конце сентября российские СМИ сообщали, что РЖД рассматривает сразу три варианта расширения этих веток с прицелом на экспорт угля. Первый предполагает увеличение пропускной способности БАМа, что позволит дополнительно вывозить 16,6 млн тонн угля с Эльгинского месторождения. Для этого будет перестроен участок магистрали Улак–Комсомольск (553 км путей) стоимостью 332,6 млрд руб.

Второй сценарий предполагает увеличение к 2030 году пропускной способности БАМа до 210 млн тонн, чтобы не только возить эльгинский уголь в порт Ванино, но и 13,4 млн тонн грузов в порты Приморья. Для этого придется проложить более 1600 км путей, а смета строительства составит уже 1,22 трлн руб. Третий, самый дорогой вариант рассчитан на грузопоток в 240 млн тонн и предполагает строительство не только на БАМе, но и на Транссибе. В том числе прокладку путей в обход Хабаровска, возведение моста через Амур и строительство второго Кузнецовского тоннеля. Это более 2250 км путей и затраты в 2,89 трлн руб.

Какой вариант будет выбран и как скоро начнется модернизация путей, пока неизвестно.

Как добывают уголь в России

По данным ЦДУ ТЭК, на 1 января 2021 года добычу угля в РФ осуществляли 179 предприятий – 58 шахт и 121 разрез. Общая производственная мощность на начало 2020 года оценивалась в 508 млн тонн. Численность работников по угледобывающим компаниям, шахтам и разрезам по состоянию на октябрь 2020 года составляла 148,5 тыс. человек, из них непосредственно рабочих по добыче – 93 тыс. человек. Для сравнения: на 1 октября 2019-го численность всего персонала составляла 157,9 тыс. человек.

Согласно материалам программы развития отрасли до 2035 года, в 2018 году средняя глубина разработки на российских шахтах составляла 482,5 м, в 19 шахтах уголь добывали на глубине более 500 м, а две шахты, «Воркутинская» и «Комсомольская» в Печорском бассейне, достигали глубины 1 км. До 91% разрабатываемых угольных пластов являлись опасными хотя бы по одному фактору, а 74% шахт были опасны по двум и более факторам. Доля пластов, опасных по взрывчатости пыли, составляла 87,3%.

В топ-5 крупнейших российских угольных компаний входят СУЭК (объем реализации 483 314,6 млн руб.), «Кузбассразрезуголь» (127 468,6 млн руб.), «Стройсервис» (78 648,5 млн руб.), «Сибирский антрацит» (44 526,1 млн руб.), Кузбасская топливная компания (39 495 млн руб.).

Автор: Владислав Гринкевич

Источник: Профиль, 19.11.2021

Аналитическая серия «ТЭК России»:

Государственное стратегическое целеполагание в нефтегазе

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии.

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии. Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.