|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Газовый рынок Китая в 2014 году

Газовый рынок Китая в 2014 году

Обычно анализу подвергается европейский рынок газа. Но китайский рынок представляет не меньший интерес. А, с учетом планов поставок газа на восток, может даже и больший. Что происходило на газовом рынке КНР в 2014 году – в специальном анализе ФНЭБ.

Предварительные итоги работы газовой отрасли в КНР в 2014 году оказались существенно хуже прогнозов. Потребление выросло примерно на 10 млрд кубометров – худший результат с тех пор, как Китай начал импортировать газ. Но, в отличие от Европы, где мы видим результаты антигазовой энергополитики, главную сдерживающую роль сыграли негативные факторы на стороне предложения – как в сфере собственной добычи, так и с импортными объемами. Конечно, реформа ценообразования (привязка цен на газ для новых потребителей к стоимости дизельного топлива) тоже внесла свою лепту сыграла свою роль. Но поскольку привязка по-прежнему предусматривает дисконт к цене дизеля, а правительство Китая стимулирует потребление газа ужесточением экологических требований и другими мерами, это все же не было решающим фактором.

Собственная добыча уже давно не может удовлетворить потребности Китая в газе. Пекин вынужден вовлекать в разработку все более сложные запасы, трудноизвлекаемый газ, шельфовые проекты, угольный метан, газ из сланцевых залежей. В 2014 году собственная добыча выросла всего на 7 млрд кубометров. По предварительным оценкам, в прошлом году из сланцевых залежей в Китае добыто всего 1,3 млрд кубометров. Импорт американских практик идет очень туго. Кроме того, было официально объявлено, что плановый объем сланцевой добычи на 2020 год снижен со 100 млрд кубометров до «более 30 млрд кубометров в год».

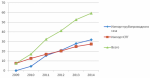

Собственная добыча и потребление газа в Китае, млрд кубометров

|

Источник: Petrochina, NDRC, Platts, расчеты ФНЭБ

Это значит, что дальнейшее развитие потребления в КНР плотно связано с доступностью и надежностью импортных поставок газа. По итогам прошлого года на китайский рынок поступило 59,2 млрд кубометров газа из-за рубежа. Из них 54% - по трубопроводам из Центральной Азии и Мьянмы, 46% - СПГ, в основном из Катара, Австралии и Индонезии.

Основным поставщиком по-прежнему является Туркменистан. Однако объемы поставок из этой страны в Китай в 2014 году выросли всего на 1,4 млрд кубометров , несмотря на то что в начале лета была запущена третья нитка газопровода Центральная Азия-Китай, которая увеличила пропускную способность инфраструктуры до 55 млрд кубометров в год. Мы связываем это прежде всего с неготовностью ресурсной базы в Туркменистане для наращивания экспорта газа в Китай. Несмотря на торжественный ввод так называемого месторождения-«гиганта» Галкыныш еще осенью 2013 года, промышленные поставки с него в Китай, судя по всему, не начались.

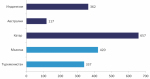

Импорт газа в Китай, млрд кубометров

|

Источник: China Customs Information Center, расчеты ФНЭБ

Несмотря на то, что Мьянма (газопровод был официально запущен осенью 2013 года) в 2014 году нарастила поставки в Китай в 5 раз до 2,5 млрд кубометров, большую часть года проект работал на минимальных оборотах. И лишь в октябре и декабре функционировал на 60% проектной мощности, которая составляет около 33 млн кубометров в сутки.

Цена импортированного газа в Китай по основным поставщикам трубопроводного газа и СПГ в октябре 2014 года, $/тыс кубометров

|

Источник: China Customs Information Center, расчеты ФНЭБ

Предложение на рынке СПГ, несмотря некоторое ослабление спроса со стороны главных потребителей - Японии и Южной Кореи, тоже было для Китая не блестящим. Рост поставок составил всего 2,6 млрд кубометров (худший прирост за 5 лет), хотя в КНР также были введены новые регазификационные мощности. Все дело в ценах. Покупка дополнительных объемов в условиях дефицита предложения привела бы к росту цен. Китай и так был вынужден платить своему крупнейшему поставщику СПГ – Qatargas – 650-660 долларов за тыс кубометров, почти в два раза больше, чем за газ из Туркменистана. И получать более или менее приемлемую среднюю импортную цену удавалось за счет исполнения контракта, подписанного с австралийцами в начале 2000-х годов по фиксированной цене 3,25 млн БТЕ (117 долларов за тыс кубометров).

Тем не менее, средняя цена СПГ для Китая в 2014 году выросла на 20 долларов: с 427 до 445 долларов за тыс кубометров. В то время как трубопроводный газ обходится Китаю примерно на 100 долларов дешевле. Правда, часть этого газа нужно транспортировать к местам основного потребления на востоке страны.

Очевидно, что Китай не может себе позволить наращивать потребление за счет импорта дополнительных объемов дорого СПГ. Снижение цен на споте в Азии в 2015 году (которые все так же сильно привязаны к нефтяным котировкам) сделает сжиженный газ более доступным по цене, но может негативно сказаться на предложении. Так, некоторым экспортерам и даже трейдерам цены в районе 10 долларов за млн БТЕ сулят убытки. Кроме того, снижение цен усилит конкуренцию за объемы между потребителями в АТР, для которых газ станет не только комфортным с точки зрения экологии и других потребительских свойств, но и экономически привлекательным решением.

Опубликовано: Pro-gas.Ru, 04.02.2015

Аналитическая серия «ТЭК России»:

Государственное стратегическое целеполагание в нефтегазе

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии.

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии. Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.