|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Абэ приезжал за островами или за энергоресурсами?

Абэ приезжал за островами или за энергоресурсами?

В конце апреля премьер-министр Японии Синдзо Абэ посетил Москву с официальным визитом. Официальной темой переговоров с Владимиром Путиным стала реализация ранее достигнутых договоренностей и перспективы развития российско-японского сотрудничества в экономике и политике. Хотя переговорный процесс проходит довольно активно, результатов в политической плоскости пока не видно. Центральный, как минимум для Японии, вопрос – принадлежность Кульских островов, остается нерешенным. Однако, несмотря на это, в отношениях Москвы и Токио на первое место может вскоре выйти вопрос энергоносителей.

Три года назад, в апреле 2013 г., С. Абе впервые посетил Россию. Это был первый визит японского премьера с 2003 г.; после этого прошла целая серия переговоров на высшем уровне, – как в России, так и в Японии. Стороны подписали множество меморандумов и соглашений.

Но Владимир Путин и С. Абэ понимают, что проблема принадлежности спорных территорий не будет решена в ближайшее время.

Российское руководство не видит сколько-нибудь существенных позитивных последствий даже частичного сокращения суверенитета над Курильскими островами. Население воспримет передачу островов Японии негативно, да и сама власть не готова на такой шаг.

Со стороны Японии стремления идти на политические уступки относительно островов не видно. С одной стороны, С. Абэ готов искать компромисс. С другой стороны, по неофициальной информации, генеральный секретарь Совета безопасности Японии Сетаро Яти во время визита в Москву сообщил российскому коллеге Николаю Патрушеву, что в случае передачи Японии Курильских островов на них могут быть размещены базы НАТО.

Иная ситуация складывается в сфере экономического сотрудничества. С. Абэ, по сути, проводит «политику подкупа». Он предлагает совместно развивать российскую экономику, рассчитывая когда-нибудь добиться смягчения российской позиции по вопросу спорных территорий. Такая стратегия может сыграть лишь в долгосрочной перспективе, но для японского премьера она выглядит единственно возможной. Однако кроме политической составляющей экономическое взаимодействие с Россией должно принести Японии конкретные прагматические выгоды.

Наиболее перспективным является энергетический сегмент взаимодействия. Это подтверждает тот факт, что накануне встречи В. Путина и С. Абэ в Москве министр энергетики РФ Александр Новак посетил Токио, где 21 апреля состоялось третье заседание российско-японского консультационного энергетического совета.

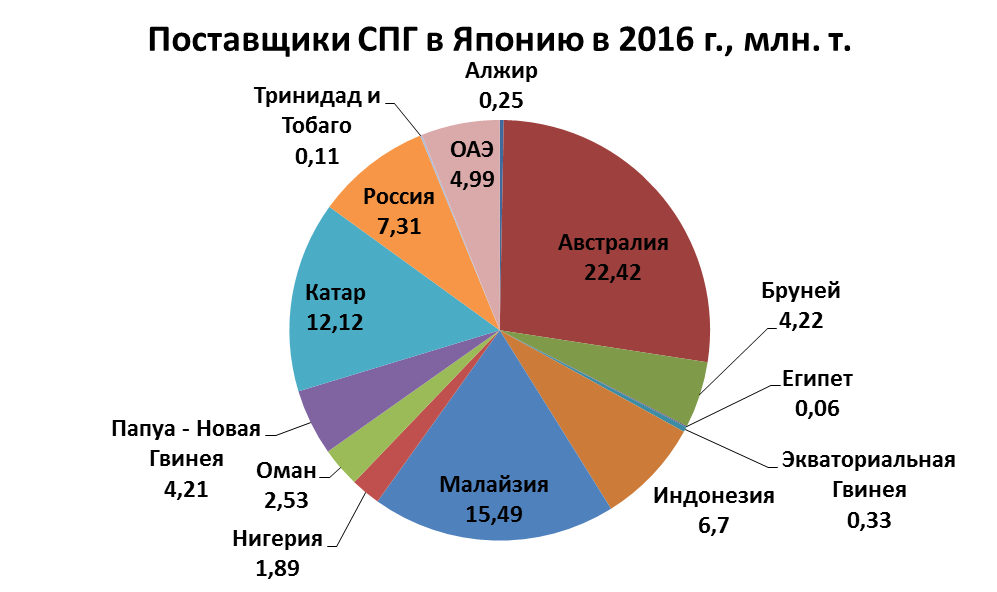

Япония фактически не имеет собственных энергетических ресурсов. Поэтому ей важно обеспечить надежные поставки углеводородов. Россия имеет выгодное расположение и большие запасы углеводородов, что крайне важно для Японии. По данным Минэнерго РФ, в 2016 г. Россия поставила в Японию 18,54 млн угля (на 16% больше показателя 2015 г.), около 10 млн т. нефти и более 7 млн т. сжиженного природного газа (СПГ). В будущем доля России как поставщика энергоресурсов в Японию может возрасти.

Токио выгодно диверсифицировать источники поставки энергоресурсов, так как в настоящее время большая часть сырья приходит в страну с южного направления.

Напряженность вокруг КНДР может привести к ухудшению отношений США и Китая, которые уже сейчас конкурируют за контроль над Малаккским проливом. Через эту торговую артерию проходит весь поток танкеров с углеводородами и с Ближнего Востока и Африки на рынки Азии, и Японии в частности. Япония закупает около 85% нефти в странах Ближнего Востока.

Источник: Ministry of Economy, Trade and Industry Japan.

В последние годы Япония наращивала закупки российской нефти. Хотя в 2016 г. объем поставок резко сократился. Это связано с тем, что «Роснефть», заключив контракты с Китаем по продаже нефти, стала поставлять часть объемов через порт Козьмино. Соответственно, другие компании не смогли продавать свою нефть в Японию.

Источник: Портал внешнеэкономической информации РФ по данным таможенной статистики Японии.

В 2017 г. Китай планирует завершить строительство расширения нефтепровода Мохэ – Дацин, что позволит решить проблему и вновь нарастить поставки нефти в Японию. Япония также стремится расширить участие своих компаний в добычных проектах в России.

Компании Mitsui & Co. Ltd и Mitsubishi Corporation владеют 12,5% и 10% в операторе проекта «Сахалин-2» Sakhalin Energy, а консорциум Sakhalin Oil and Gas Development Co. Ltd (SODECO) владеет 30% в операторе «Сахалина-1». ООО «Иркутская нефтяная компания» (ИНК) и государственная японская компания JOGMEC (Japan Oil, Gas and Metals Corporation) проводят геологоразведку в Восточной Сибири за счет двух совместных предприятий, созданных в 2007 г. и 2009 г.

К настоящему времени партнеры открыли 4 месторождения: нефтяное месторождение им. Бориса Синявского, Ичединское и Большетирское нефтяные месторождения, Токминское нефтегазоконденсатное месторождение. Но существенная добыча производится только на Ичединском месторождении: в 2017 г. планируется произвести там 1,3 млн т. нефти. Для Японии проекты ИНК интересны, так как позволяют поставлять нефть по ВСТО в порт Козьмино и далее на японский рынок.

Однако еще большее значение для Японии имеет поставка сжиженного природного газа – СПГ. Страна импортирует 100% газа, а после аварии на АЭС Фукусима в 2011 г. использование газа возросло: 94,5 млрд куб. м. в 2010 и 116,9 млрд куб. м. в 2012 г. Япония в настоящее время является крупнейшим потребителем СПГ: в 2016 г. объем импорта составил 83,34 млн т. или 113,34 млрд куб. м.

Источник: GIIGNL.

Дефицит газа привел к существенному росту цен. Хотя с рекордных значений 2012-2014 гг., когда цены превышали $16 за mBtu (млн британских термических единиц), они сейчас упали до примерно $6 за mBtu, стоимость газа существенна для японской экономики. Поэтому с одной стороны Токио постепенно возвращает в строй АЭС, а с другой – ищет менее затратные, чем в Австралии СПГ проекты для закупки сырья.

Источник: Spot LNG Price Statistics. Ministry of Economy, Trade and Industry Japan.

Японские компании проявляют интерес к участию в российских СПГ проектах. Они поддерживают проект строительства третьей очереди действующего на Сахалине СПГ завода, увеличивая его мощность с 9,6 до 15 млн т. в год. Долгое время Токио следил за ходом реализации проекта «Ямал СПГ», но купить в нем долю так и не решился. Зато инжиниринговые компании JGC и Chiyoda владеют по 25% генподрядчика, строящего «Ямал СПГ» – Yamgaz; остальные 50% – у французской Technip. Японская Mitsui O.S.K. Lines в составе одного из консорциумов является заказчиком арктических СПГ танкеров для перевозки сжиженного газа с Ямала. А Yokogawa является поставщиком интегрированной системы контроля и безопасности для «Ямала СПГ».

В ноябре 2016 г. японский Japan Bank for International Cooperation (JBIC) открыл «Ямалу СПГ» кредитную линию в €200 млн. Теперь НОВАТЭК стремится привлечь японские компании в смежный проект – «Арктик СПГ», реализуемый на базе месторождений Гыданского полуострова. СПГ этих проектов в летний период может поставляться в Японию по Северному морскому пути.

Суммарно три указанные СПГ проекта могут вывести на рынок 38 млн т СПГ в год. Получение части этих объемов позволит Японии снизить цены на рынке и обеспечить географическую диверсификацию поставщиков.

Таким образом, ступор в территориальном вопросе России и Японии с лихвой компенсируется перспективами развития взаимовыгодных энергетических проектов. Нынешняя ситуация показывает, что развивать торговлю можно и без мирного договора. Вряд ли бизнес шел бы быстрее при его наличии. Более того, возможно, что организуемые под предлогом разрешения территориального спора российско-японские переговоры будут посвящены исключительно экономическим темам.

Автор: Игорь Юшков, ведущий аналитик ФНЭБ, эксперт Финансового университета при Правительстве РФ

Опубликовано: Евразия.Эксперт, 02.05.2017

Аналитическая серия «ТЭК России»:

Государственное стратегическое целеполагание в нефтегазе

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии.

Нефтегазовый комплекс России оказался в зоне серьезной турбулентности. Санкции только усиливаются. США целенаправленно выдавливают российские углеводороды с мирового рынка, уже открыто предлагая приобретать вместо них добываемые в США нефть и газ. При этом никуда не делись давно диагностированные среднесрочные риски вроде ухудшения ресурсной базы и повышения себестоимости добычи.

Все это требует серьезных, именно стратегических решений. Казалось бы, государство должно взять на себя функцию разработки четкого плана развития ТЭК в условиях санкционных ограничений. Собственно, как только началась СВО, Путин сразу же дал поручение подготовить новую версию Энергетической стратегии. Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.