|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Будет ли Латвия покупать электроэнергию с Белорусской АЭС?

Будет ли Латвия покупать электроэнергию с Белорусской АЭС?

«Евразия.Эксперт» продолжает изучать рынки электроэнергии в приграничных странах, куда Беларусь потенциально могла бы поставлять электроэнергию со строящейся в Островце Белорусской АЭС. Рассмотрев рынки Литвы и Польши, оценим перспективы поставок электроэнергии в Латвию.

Латвия занимает гораздо более сдержанную позицию по отношению к строящейся в Беларуси атомной станции. Так, например, министр иностранных дел Латвии Эдгарс Ринкевичс в январе 2017 г. заявлял, что поддерживает Литву в том, что на новой АЭС должны применяться наивысшие стандарты безопасности, но страна не намерена принимать законы, ограничивающие торговлю электроэнергией.

За подобную позицию Латвия в феврале прошлого года подверглась критике со стороны литовского премьера Саулюса Сквернялиса, обвинившего соседей в желании переманить белорусские грузы в свои порты в обмен на отказ бойкотировать атомную электроэнергию с Островецкой АЭС. А 7 февраля премьеры Беларуси и Латвии подписали в Минске договор о раннем оповещении о ядерных авариях, обмене информацией и сотрудничестве в сфере ядерной безопасности и радиационной защиты.

Таким образом, можно сказать, что априорного запрета на покупку электроэнергии с Островецкой АЭС у Латвии нет. А значит, рассматривая перспективы поставок электроэнергии на ее рынок, нужно анализировать экономические факторы.

Латвия в этом плане является привлекательным рынком сбыта, несмотря на то, что страна в 2017 г. стала самодостаточной и даже профицитной по объемам генерации электроэнергии. В прошлом году, по данным дочки государственной компании Latvenergo — АО «Augstsprieguma tīkls» («Высоковольтные сети»), в Латвии было произведено 7,346 ГВт/ч., против 6,231 ГВт/ч. в 2016 г. Т.е. рост составил 18%.

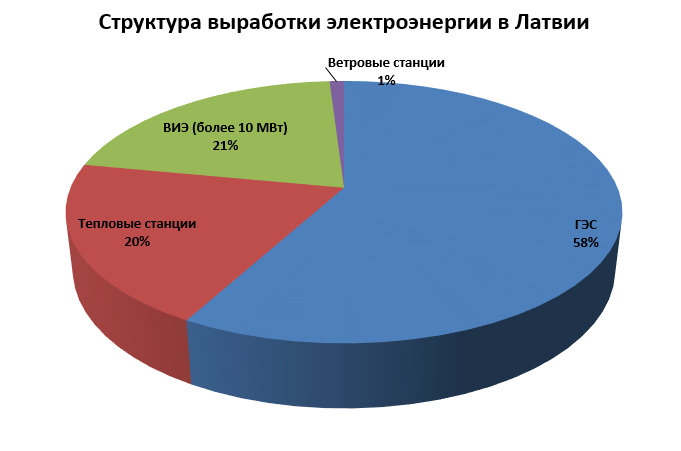

Это произошло благодаря увеличению выработки на гидростанциях страны на 74% (4,25 ГВт/ч. в 2017 г. против 2,44 ГВт/ч. в 2016 г.). Стоит отметить, что производство электроэнергии на тепловых станциях в это время уменьшилось на 34% (с 2,28 в 2016 г., до 1,5 ГВт/ч. в 2017 г.), но это не перебило позитивный эффект от роста в сегменте ГЭС.

Источник: АО «Augstsprieguma tīkls»

Потребление электроэнергии в Латвии в 2017 г. составило 7,282 ГВт/ч., что больше уровня 2016 г. на 0,24% (7,264 ГВт/ч.). Таким образом, производство электроэнергии в Латвии в 2017 г. всего лишь на 0,88% превысило потребление. Однако в 2016 г. дефицит оставлял 14,23%.

Подобные изменения показывают, что Латвия имеет нестабильный энергетический баланс: при благоприятных погодных условиях, когда воды достаточно для объемной генерации на ГЭС, страна самодостаточна и может даже экономить ископаемое топливо, в противном случае приходится импортировать энергию из других стран.

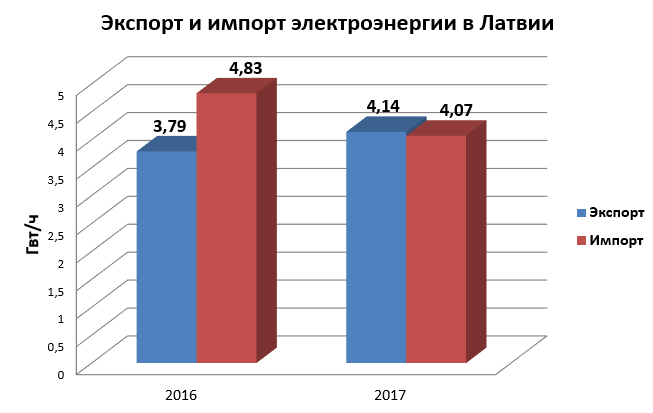

Латвия интегрирована в региональный рынок электроэнергии и активно участвует в торговле. Она и экспортирует, и импортирует электроэнергию. Соответственно, в зависимости от года торговля может быть профицитной или дефицитной.

Источник: «Augstsprieguma tīkls»

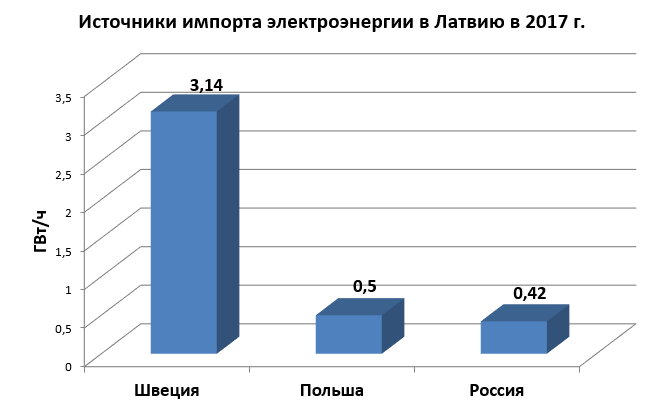

Латвия имеет возможность импортировать электроэнергию по сетям из Беларуси, России, Эстонии и Литвы. Но закупки могут происходить и из других стран с последующим перетоком. Так, 89,4% импортируемой в 2017 г. электроэнергии пришлись на Швецию и Польшу, остальной объем был закуплен в России. Причем Латвия сократила закупки российской электроэнергии на 64% по сравнению с 2016 г.

Источник: «Augstsprieguma tīkls»

Что же все это значит для Беларуси с точки зрения перспектив продаж электроэнергии со строящейся Островецкой АЭС?

Во-первых, производство электроэнергии в Латвии нестабильно, а значит, стране всегда нужно сохранять возможность импорта электроэнергии из других стран. Именно поэтому Рига, в отличие от Вильнюса, не делает категорических заявлений в отношении АЭС в Беларуси.

Во-вторых, в «сухие» годы, когда выработка на гидростанциях снижается, Латвия сможет закупать белорусскую электроэнергию, тем более, если на шведских ГЭС воды будет не хватать, что приведет к сокращению экспорта и росту цен. Таким образом, Рига сможет экономить на закупках газа, так как не нужно будет увеличить генерацию на тепловых станциях.

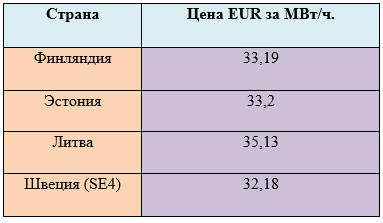

В-третьих, ключевым фактором для Латвии в вопросе закупки электроэнергии является цена. Средняя цена электроэнергии в латвийской зоне торговой площадки Nord Pool в 2017 г. составила €34,68 за МВт/ч., на площадках других стран наблюдались схожие уровни.

Тариф на электроэнергию с Островецкой АЭС пока не определен. Он должен быть конкурентоспособным с другими потенциальными источниками электроэнергии для Латвии. В этом случае у Беларуси есть все шансы потеснить конкурентов в регионе.

Негативным моментом для Минска является желание Латвии выйти из БРЭЛЛ к 2025 г. Это, как и в случае с другими странами, приведет к дополнительным затратам из-за строительства специальных перемычек на стыках сетей.

Есть и еще один очень интересный момент. На примере Латвии видно, как интегрированные рынки региона создают эффект взаимных перетоков, что маскирует первоначальный источник электроэнергии. Электроэнергия с атомной станции сможет поступать в Латвию, а оттуда уже перераспределяться по региону. Так как Рига является одновременно и экспортером и импортером, то предъявить претензии Вильнюсу будет весьма затруднительно.

Автор: Игорь Юшков, ведущий аналитик ФНЭБ

Опубликовано: Евразия.Эксперт, 11.02.2018

Аналитическая серия «ТЭК России»:

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Северный логистический маршрут: ждать ли прорыва?

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта. Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.

Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.