|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Арабская нефть наступает на Россию, Турцию и Азербайджан в Израиле

Арабская нефть наступает на Россию, Турцию и Азербайджан в Израиле

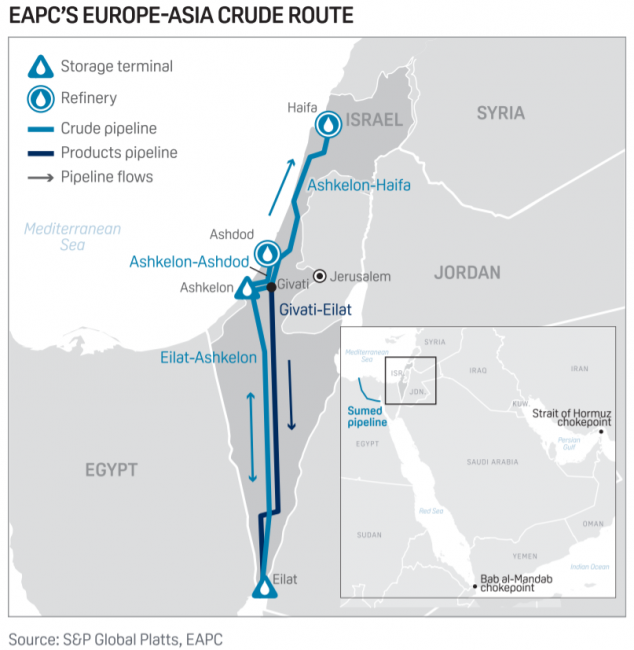

Израиль и ОАЭ, которые в сентябре подписали мирное соглашение, педалируют начало поставок нефти из Персидского залива в Израиль. При поддержке США компании двух стран планируют начать подачу сырья по трубопроводу из Красного моря к Средиземному в начале 2021 года. Пока не построено продолжение магистрали до Саудовской Аравии, арабская нефть по-прежнему будет поставляться через Ормузский пролив. Однако уже сможет огорчить Египет, Россию, Турцию и Азербайджан.

«Израильская госкомпания „Трубопроводная компания Европа-Азия“ (EAPC) и MED-RED Land Bridge Ltd. (MRLB) подписали меморандум о сотрудничестве по хранению и транспортировке нефти и нефтепродуктов по сети трубопроводов EAPC из ОАЭ и восточных рынков на западные и из Средиземного моря на Дальний Восток», — сообщила на этой неделе «Трубопроводная компания Европа-Азия».

Оператор трубопровода из Эйлата в Ашкелон уточнил, что совместное арабо-израильское предприятие MED-RED ведет сейчас переговоры с основными участниками рынков о заключении долгосрочных соглашений.

Источники Reuters рассказали, что стоимость сделок в ближайшие годы может составить $ 700−800 млн. А поставки запланированы уже на начало 2021 года.

Что есть у обеих сторон сейчас, так это нефть и сеть трубопроводов протяженностью 254 километра — от Эйлата на берегу Красного моря до Ашкелона на Средиземном море. Чтобы нефть из ОАЭ попадала прямо в Израиль, необходимо еще согласие Саудовской Аравии и строительство дополнительного 700-километрового трубопровода до саудовского НПЗ в Янбу, который соединен нефтепроводами с районами добычи у берегов Персидского залива. Пока этого нет, нефть будет доставляться до берегов Израиля в Красном море танкерами.

The Times of Israel отмечает американское присутствие на сделке. Подписание меморандума в Абу-Даби посетило много высокопоставленных чиновников из США. И один из них — министр финансов Стив Мнучин. В то же время, пишет израильское издание, во время ответного визита в Тель-Авив США, Израиль и ОАЭ объявили уже о создании трехстороннего фонда Abraham Fund в $ 3 млрд для развития регионального сотрудничества.

Ведущий аналитик Фонда национальной энергетической безопасности (ФНЭБ) и эксперт Финансового университета при правительстве России Игорь Юшков считает, что возможные поставки нефти ОАЭ в Европу не повлияют на рынок нефти в целом, так как речь идет о перераспределении уже добываемых объемов, а не дополнительных.

«Если ОАЭ выйдут в Европу, то вытесненные поставщики просто займут те рынки, откуда те ушли», — считает эксперт. По его мнению, ОАЭ пытаются диверсифицировать модель экспорта и снизить риски из-за иранских угроз перекрыть Ормузский пролив, однако пока не создана сеть прямых поставок, говорить не о чем.

Что может измениться уже в следующем году, так это список поставщиков нефти в Израиль. По трубопроводу из Эйлата могут подавать 400−600 тыс. баррелей в сутки, а импорт Израиля составляет 300 тыс. баррелей.

По данным OEC, в 2018 году основными экспортерами нефти в Израиль были Турция (34%), Россия (29%) и Азербайджан (18%). И именно они могут пострадать, если арабская нефть окажется для израильских компаний более привлекательной. «Нефтепровод Баку-Тбилиси-Джейхан позволяет нам получать нефть из Азербайджана с 2006 года. Процент поставок каждый год меняется, потому что импорт осуществляется на основе сделок с израильскими частными компаниями, которые покупают ее для нефтеперерабатывающих заводов. Но в целом это составляет от 25 до 33 процентов нашего потребления, что очень важно», — подтверждал, что коммерческие интересы стоят на первом месте, бывший посол Израиля в Азербайджане Дан Став. Об этом он рассказал агентству Trend в прошлом году.

Кто из нынешних поставщиков нефти в Израиль пострадает больше всех, зависит не только от цен, но и сортов нефти, которые они поставляют — они могут просто не совпадать с арабскими, но быть необходимыми для израильских НПЗ.

В то же время Израиль вряд ли хотел бы ухудшать отношения с Азербайджаном, который дает ему прямой доступ к сухопутной границе с Ираном, а ОАЭ были бы не прочь ослабить Турцию, ставшую ее геополитическим противником. В последнем случае Абу-Даби может поддерживать Вашингтон, так как снижение экспорта из Турции может коснуться российских компаний и влияния России в регионе. Оттуда идет сырье не внутренней добычи, а из Иракского Курдистана, где представлены «Роснефть» и «Газпром нефть». В последние годы этот регион был крайне коммерчески привлекательным для израильских компаний. Часть нефти вообще поставлялась с гигантскими скидками. Издание Al-Araby Al-Jadeed писало, что турецкие трейдеры продавали сырье в Израиль по $ 16−17 за баррель.

«Израиль серьезно беспокоит тот факт, что иракская нефть поступает в страну через Турцию, с которой у Тель-Авива весьма натянутые отношения. Кроме того, в Ираке сильны позиции Ирана и это также может привести к перебоям в поставках энергоносителей», — говорил турецкому агентству «Анадолу» эксперт вашингтонского центра Gulf State Analytics Джорджио Джафиэро.

Эксперт турецкого Центра исследований Ближнего Востока (ORSAM) Хайдар Оруч при этом отмечал, что Турция пытается сорвать проект газопровода EastMed в Европу и Израиль идет на сближение со странами, которые выступают против влияния Анкары в регионе, в частности, с ОАЭ.

Издание «Ведомости» отмечало этой весной, что вместе со сделкой по покупке долей в добывающих активах инвестиции «Роснефти» в Иракский Курдистан составляют не менее $ 4,4 млрд. Ведущий аналитик ФНЭБ Игорь Юшков рассуждал при этом, что «Роснефть» пытается стать крупным международным игроком, участвуя в проектах в регионах с высокими политическими и экономическими рисками: «Это было бы оправданно для частной компании без нефтяных запасов. Но для госкомпании, которая обладает доступом к месторождениям в своей стране, эти риски не всегда выглядят оправданными».

Аналитик ClipperData по Ближнему Востоку Бачар аль-Халаби заметил, что при поставках нефти из Красного моря в Средиземное через Израиль и обратно может пострадать и союзник ОАЭ, Египет. Транзит сырья по трубопроводу снизит востребованность Суэцкого канала. «Суда, идущие из Азии в Европу или из Южной и Северной Америки через канал, платят в среднем $ 465 тыс. за проход», — написал он в Twitter. Если брать в расчет мощности израильского нефтепровода и возможности танкеров, которые могут проходить через Суэцкий канал, то Египет может лишиться до 200 проходов год. А это около $ 100 млн.

Источник: EADaily, 23.10.2020

Аналитическая серия «ТЭК России»:

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Северный логистический маршрут: ждать ли прорыва?

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта. Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.

Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.