|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Миллиарды из пламени: как Шахдениз сделал Азербайджан газовым гигантом

Миллиарды из пламени: как Шахдениз сделал Азербайджан газовым гигантом

Благодаря месторождению "Шахдениз" Азербайджан показал себя на мировом рынке как надежный поставщик "голубого топлива".

Про существенные запасы газа на месторождении "Шахдениз" было известно еще в середине ХХ века, однако к этапу разведки и разработки месторождений тогда так и не пришли из-за отсутствия необходимых средств и технологий.

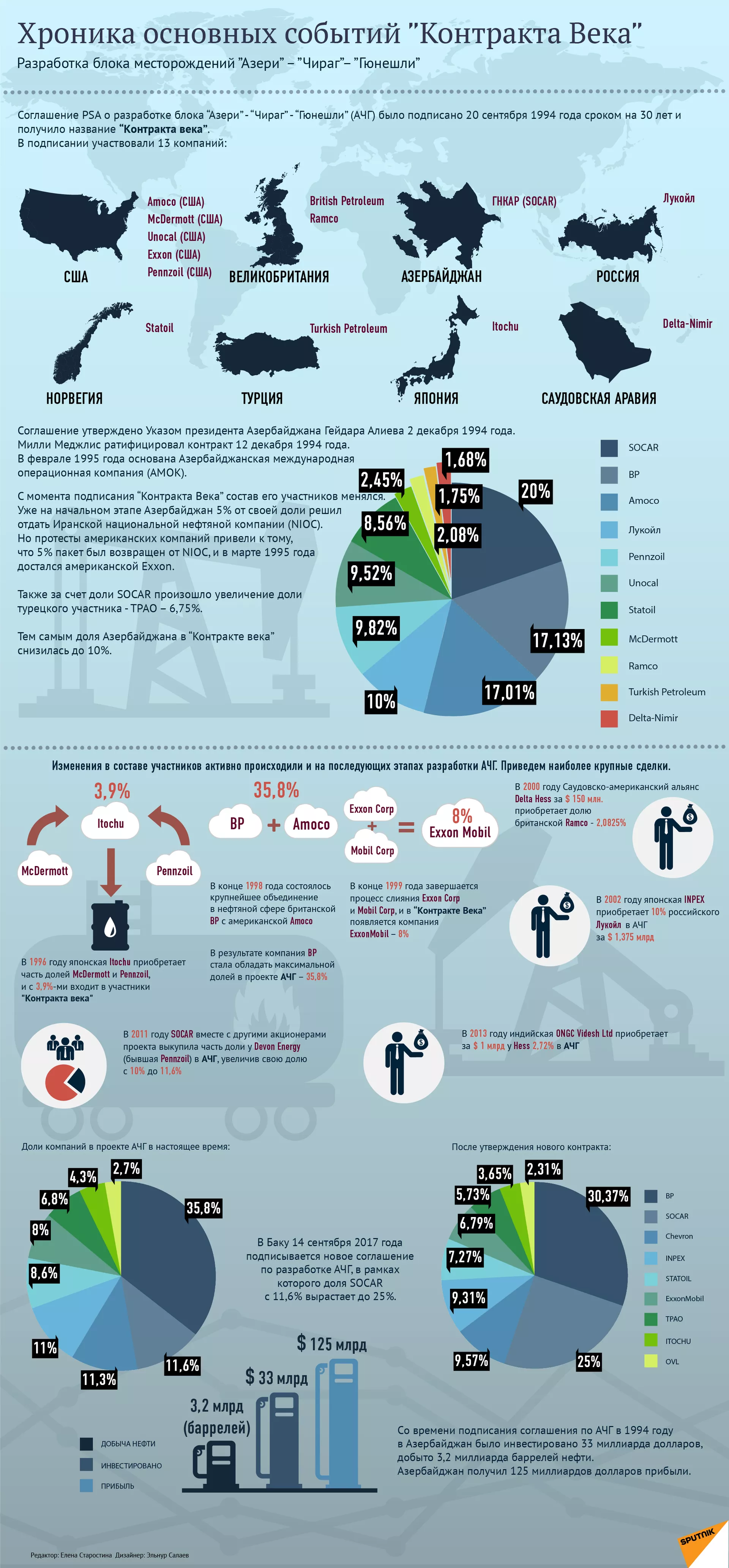

Азербайджан сделал ставку на природные богатства 20 сентября 1994 года, подписав "Контракт века" о долевом разделе добычи на блоке месторождений нефти "Азери-Чираг-Гюнешли". В страну пришли иностранные инвестиции и высокие технологии, которые позволили Азербайджану планировать дальнейшую судьбу углеводородных месторождений.

За нефтяными контрактами последовало обсуждение разработки крупнейшего в Каспийском регионе месторождения "Шахдениз" и добычи на нем природного газа.

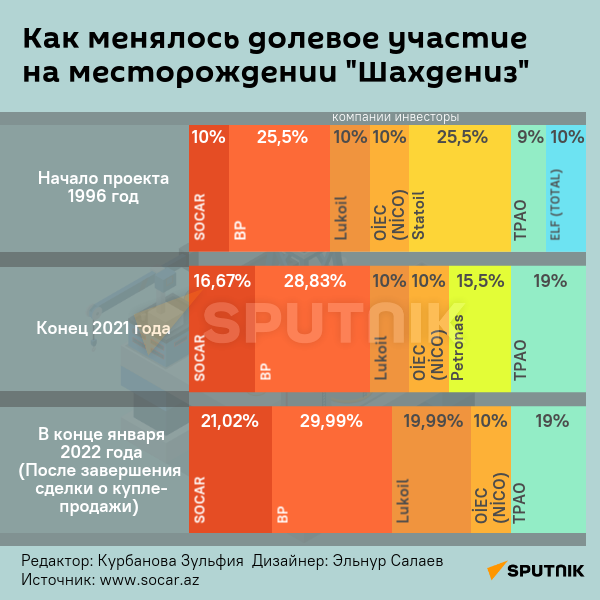

Соглашение о разделе продукции между Государственной нефтяной компанией Азербайджана (SOCAR) с консорциумом иностранных компаний было подписано 4 июня 1996 года – так был создан консорциум "Шахдениз".

Изначально в него входили Госнефтекомпания Азербайджана (SOCAR) с долей 10%, британская копания BP – 25,5%, французская ELF (объединенная затем с TOTAL) – 10%, российский "Лукойл" - 10%, иранская OIEC (позже передали свои акции иранской NICO) – 10%, норвежская Statoil (ныне Equinor) – 25,5% и турецкая TPAO – 9%.

В 1999 году, после завершения разведывательных работ, месторождение было открыто.

Эксплуатация первой скважины глубиной 6,5 тыс. метров началась в декабре 2006 года. Первоначально добыча на месторождении составляла около 5,6 млн кубометров в сутки (сегодня - 58 млн кубометров в сутки).

Первый газ, добытый на месторождении и отправленный на экспорт, получила Грузия. В 2007 году начались поставки азербайджанского газа по имеющейся инфраструктуре, затем транзитом через Грузию азербайджанский газ дошел и до Турции по Южно-Кавказскому трубопроводу.

Как делили "Шахдениз"?

Первоначальное долевое участие на месторождении менялось несколько раз.

Норвежская Statoil в мае 2014 года продала часть своих акций SOCAR и BP, а через пару месяцев полностью отказалась от участия в проекте и продала оставшуюся долю в месторождении малазийской Petronas.

Свой "уход" норвежская компания объяснила политикой отказа от крупных нефтегазовых проектов, в том числе в Каспийском регионе. В Statoil тогда заявили о намерении направить инвестиции и освободившиеся денежные ресурсы на развитие альтернативных и возобновляемых источников энергии.

Таким образом, в проекте появилась малазийская Petronas с долей участия 15,5%.

В мае 2014 года из проекта "Шахдениз" решила уйти и французская Total, объяснив свое решение экономической составляющей проекта - компания не хотела увеличивать инвестиции в "Шахдениз". Total продала свою долю в проекте (10%) TPAO, в результате чего доля турецкой компании выросла до 19%.

Последние изменения долевого участия на "Шахдениз" произошли совсем недавно: в декабре 2021 года Petronas распродала свои акции. Причину выхода из проекта компания не огласила.

По словам главы Центра нефтяных исследований Ильхама Шабана, малазийская Petronas – это госкомпания, опасающаяся инвестиционных рисков.

"Учитывая мировой тренд на "зеленую энергию", компания планирует сократить свое участие в углеводородных проектах. Для того, чтобы присутствовать на Каспии, им вполне хватает участия в проектах Туркменистана. Тем более что проект "Шахдениз" для них является довольно капиталоемким", - в комментарии Sputnik Азербайджан рассказал Ильхам Шабан.

По словам эксперта, на разработку проекта до начала добычи было потрачено около $24 млрд. При этом инвестиции в проект будут расти и дальше. Petronas, которая также участвует в нефтяных проектах в Туркменистане, по-видимому, решила, что работать в туркменских песках легче и дешевле, считает Шабан.

"К тому же, если в туркменских проектах малазийская компания - первая скрипка, то в оркестре "Шахдениз" ее почти не слышно. При этом, уходя из проекта "Шахдениз", Petronas ничего не теряет – компания продает акции по той же цене, по которой приобретала", - отметил эксперт.

Так, SOCAR купил 4,35% доли малазийской компании в "Шахдениз", оператор проекта BP приобрел 1,16%, а российский "Лукойл" - 9,99%. При этом изначально "Лукойл" планировал прибрести все 15,5%.

Ожидается, что к концу января этого года, когда сделки официально завершатся, доли на "Шахдениз" будут распределены следующим образом: BP (остается оператором, 29,99%), SOCAR (21,02%), "Лукойл" (19,99%), TPAO (19%) и NICO (10%),

"Лукойл" намерен укрепить позиции

Месторождение "Шахдениз" привлекательно тем, что основные инвестиции в него уже сделаны, и в то же время оно еще долго будет работать и давать углеводороды, считает ведущий эксперт Национального фонда энергетической безопасности РФ Игорь Юшков.

"Это перспективный, работающий проект с готовой инфраструктурой, чем он как раз и привлекает", - рассказал Юшков Sputnik Азербайджан, комментируя увеличение доли "Лукойл" в проекте.

По его словам, для компаний сегодня не очень перспективно вкладывать инвестиции в новые большие углеводородные проекты по той простой причине, что в мире сегодня задан тренд на декарбонизацию - в ЕС утверждают, что к 2050 году не будут потреблять углеводороды.

Но при этом готовые месторождения от этого только выигрывают: компаниям не страшно в них "заходить", поскольку там уже ведется добыча. Таким образом, временного лага (времени между тем, как принято решение инвестировать и первым добытым газом или нефтью) в действующих месторождениях не будет, считает эксперт.

"Лукойл" явно хочет получить блокпакет акций в "Шахдениз". Для него это одна из немногочисленных возможностей развития, потому что возможности получить новые месторождения в России у компании крайне ограничены. Азербайджанские проекты в этом плане выглядят довольно хорошо, поэтому "Лукойл" хочет увеличить свою долю в "Шахденизе" до 25%", - рассказал Юшков.

Но из-за инвестиционного акционерного соглашения, по словам эксперта, первоочередное право выкупа в проекте имеет BP, которая приобрела 1,16% у Petronas, не дав "Лукойлу" увеличить свою долю.

"Но то, что после этого "Лукойл" согласился на какую-то сделку, указывает на то, что российская компания не оставляет надежды увеличить свою долю в проекте до блокпакета. Теперь она будет торговаться с другими акционерами, чтобы выкупить у них часть акций, возможно, даже у самого BP. Однако теперь это будет сложнее и дороже", - считает Юшков.

"Лукойл", по словам заместителя генерального директора Института национальной энергетики Александра Фролова, развивает каспийские проекты довольно активно. При этом участие в "Шахденизе" для российской компании является частью цепочки поставок, которые она формирует в регионе.

"У "Лукойла" есть еще и месторождения в российских территориальных водах, есть необходимая инфраструктура для поставок углеводородного сырья на переработку и на экспорт. В общем, дальнейшее развитие на Каспии для "Лукойла" - это часть производственной цепочки, формируемой на протяжении последних 20 лет", - отметил Фролов.

Кроме того, указал эксперт, у компании есть достаточное количество компетенции для работы на Каспии для оценки перспективности тех или иных месторождений и для увеличения доли участия в каспийских проектах.

Западные компании уходят с Каспия – "Лукойл" занимает их место

По словам Ильхама Шабана, после того как "Лукойл" подписал контракт об увеличении доли в проекте "Шахдениз", стоимость акций компании увеличилась.

Получается, что если даже компания, например, понесет убытки от месторождения, то выиграет от подорожания акций, считает эксперт.

"Лукойл" – это постоянно развивающаяся компания. Среди российских компаний нет второй такой с точки зрения технологий и опыта, которая могла бы работать на офшоре (море) - ни государственной, ни частной. Кроме того, у компании есть свободные деньги", - сказал Шабан, комментируя увеличение доли российской компании в каспийских проектах.

Рассказывая о промышленных объемах компании, эксперт отметил, что "Лукойл" только в российской части Каспийского моря ежегодно добывает более 7 млн тонн нефти.

С другой стороны, это одна из тех компаний, которые в 1994 году вошли в офшорный проект "Азери-Чираг-Гюнешли" в Азербайджане. В 1996 году российская компания вошла в проект "Шахдениз" и присутствовала на всех его этапах с самого начала, тем самым обогащая свой опыт.

"В начале 90-х годов в проектах на Каспии участвовали в основном западные компании, а затем "Лукойл" начал укреплять позиции, увеличивая свой опыт и расширяя свое присутствие", - отметил эксперт.

Собеседник Sputnik Азербайджан рассказал, что западные компании постепенно покидают и "Баку-Тбилиси-Джейхан", и добывающие проекты не только в Азербайджане, но и в других странах Каспия.

"Западные компании смотрят на проекты чисто как капиталисты – они пытаются попасть на пик добычи и доходов на том или ином проекте. Когда проходит пик добычи и доходов - они переходят на другие проекты. Для них это "гонка денег"", - отметил Шабан.

Как другие участники проекта относятся к повышению роли "Лукойла"?

По словам генерального директора турецкой ТРАО Мелиха Хан Бильгина, компания приветствует увеличение доли "Лукойла" в проекте.

"Мы являемся надежным партнером на проекте "Шахдениз", и участие других надёжных партнеров или увеличение их доли с нашей стороны только лишь приветствуется", - сказал Sputnik Азербайджан Мелих Хан Бильгин.

Изменение долевых участий в "Шахдениз" не имеет никакого отношения к значимости проекта, отметил он. "Наоборот, "Шахдениз" был и остается одним из самых надежных нефтегазовых проектов в мире", - отметил Бильгин.

Британский "кризис самоидентичности"

По мнению Александра Фролова, BP со своими энергетическими проектами находится в противоречивой ситуации.

"У компании BP наступил, возможно, не очень ярко проявляющийся "кризис самоидентичности". Некоторое время назад BP объявила о стратегии "позеленения" бизнеса. То есть, компания собирается увеличивать долю безуглеродной энергетики в своем балансе и идти дальше по так называемому "зеленому энергопереходу". Тот факт, что BP все же стремится сохранить контроль над "Шахдениз", говорит в пользу проекта", - отметил Фролов Sputnik Азербайджан, рассказывая о политике британской компании в проектах на Каспии.

Но при этом, по словам эксперта, нет никаких резких движений компании на энергетическом рынке, которые свидетельствовали бы о том, что BP не верит в будущее углеводородного сырья.

"При этом, все же есть какие-то продажи таких участков, но объемы этих продаж, объемы перераспределения не выходят за пределы норм. То есть, компания зачастую заходит в какой-либо проект или уходит из какого-либо проекта, но не отказывается от углеводородных проектов", - рассказал Фролов.

Тот факт, что BP решила сохранить свою лидирующую позицию в проекте "Шахдениз", говорит в пользу этого проекта – он полностью удовлетворяет компанию, динамика роста добычи также находится на приемлемом, или свыше того, уровне, считает эксперт.

"На "Шахдениз" добывается порядка 18-19 млрд кубометров газа. Планируется увеличить добычу в ближайшие годы еще на 2-3 млрд. Важно, что у Азербайджана есть существенный канал сбыта газа в Европу. В сумме, наличие такого проекта и те репутационные плюсы, которые несет компании BP участие в проекте, расположенном в стране, построившей экспортный газопровод и увеличившей количество поставщиков в ЕС – это большой плюс. Поэтому BP держится за проект и не собирается из него выходить", - рассказал собеседник Sputnik Азербайджан.

Война газопроводов

С середины 2000-х годов страны Европейского союза взяли курс на диверсификацию источников поставок энергоносителей в регион.

Евросоюз приветствовал и поддерживал почти все проекты, которые доставили бы в регион больше природного газа. Естественно, помимо "голубого топлива" из стран Передней Азии, Ближнего Востока, США и прочих, котировался и газ из Каспийского региона.

Видя растущую мировую потребность в природном газе и остро стоящий вопрос с "энергетической независимостью" Европы, консорциум "Шахдениз" начал вести переговоры с покупателями в ЕС.

Изначально было решено интегрировать газ из "Шахдениз" в "Набукко" - проект магистрального газопровода протяжённостью 3,3 тыс. км из Ирана, а затем Туркменистана и Азербайджана в страны ЕС (прежде всего Австрию и Германию).

"Набукко" рассматривался рядом европейских стран как важный инфраструктурный проект, который позволит обеспечить 10% потребностей Европы в поставках газа.

Разработка проекта и переговоры между сторонами велись с 2002 вплоть до 2013 года, когда проект был "закрыт". Отказ от его реализации в первую очередь продиктован увеличением расходов на строительство - с 7,9 млрд евро в начале обсуждения проекта до 14 млрд евро в конце.

Реализации проекта мешали и споры между странами-участницами об инвестициях и точках выхода газопровода в Европе. Происходил постепенный выход компаний из "Набукко", планировавших его финансировать.

Не спасло проект и его сокращение в три раза – новый проект газопровода Nabucco West был представлен общественности в 2012 году и его предлагалось провести от турецко-болгарской границы до Австрии. Но и этот вариант в итоге был забракован консорциумом "Шахдениз" по причине нерентабельности.

Постепенно консорциум "Шахдениз" также отказался от проектов ITGI (интерконнектор Турция-Греция-Италия) и юго-восточного европейского газопровода SEEP (Болгария-Румыния-Венгрия), который рассматривался консорциумом наряду с "Набукко".

Как итог, на тот период судьба экспорта азербайджанского газа в Европу становилась все более туманной.

После неудач с рядом проектов строительства газопроводов, правительство Азербайджана решило взять инициативу в свои руки и договориться о поставках газа в "узком кругу".

Так, в 2013 году Азербайджан, Турция и консорциум "Шахдениз" остановили свой выбор на двух проектах – Трансанатолийском газопроводе (TANAP), который проходил бы от турецко-грузинской границы до турецко-греческой, и Трансадриатическом (TAP), по которому азербайджанский газ продолжил бы путь дальше в Европу.

В итоге, после открытия газопроводов TANAP (2018 год) и ТАР (2020 год) первый азербайджанский газ попал в Европу. С начала поставок и до конца 2021 года Азербайджан отправил в ЕС около 7,5 млрд кубометров газа.

Согласно отчету Государственного нефтяного фонда Азербайджана (ГНФАР), доходы от продажи газа и конденсата с месторождения "Шахдениз" с начала эксплуатации в 2007 году по 1 января 2022 года составили $4,5 млрд. Только в 2021 году "Шахдениз" принесло $884,7 млн, что в годовом сравнении больше в три раза.

Добыча на "Шахдениз" будет расти

По мнению Шабана, уже в следующем году на "Шахдениз" будет добываться объем, предусмотренный проектной мощностью.

"Если в 2020 году был добыт 21 млрд кубометров, то в 2022 году это будет 26 млрд кубометров или больше. У Азербайджана очень высокие темпы роста добычи газа. По итогам 2021 года объем добычи вырастет на 25% по сравнению с предыдущим годом", - рассказал эксперт.

Если в 2020 году объемы товарного газа составляли чуть больше 21 млрд кубометров, то за январь-октябрь прошлого года в Азербайджане было добыто 26,4 млрд кубометров.

Это означает, что в своей газовой истории Азербайджан впервые по итогам 2021 года будет добывать свыше 30 млрд кубометров газа.

В соответствии с ростом добычи будут также увеличиваться инвестиции в проект. Как сообщили Sputnik Азербайджан в SOCAR, с начала разработки месторождения и по конец ноября 2021 года в проект было вложено около $27,4 млрд.

Кроме того, в проект планируется сделать дополнительные инвестиции в размере $4,7 млрд.

Что касается планов по росту добычи, то, по данным SOCAR, в ближайшие три года планируется реализовать операции по бурению и началу эксплуатации скважин в рамках проекта "Шахдениз-2". Цель - повысить уровень добычи газа на месторождении до 27 млрд кубометров в год.

"С целью долгосрочной стабилизации добычи на уровне плато рассматриваются дополнительные технические решения, как, например, разработка более глубоких залежей газа", - рассказали в Госнефтекомпании.

Спрос на азербайджанский газ растет

По состоянию на конец ноября 2021 года европейские потребители получили из Азербайджана 7 млрд кубометров газа. Кроме того, в 2021 году Азербайджан впервые в своей газовой истории применил краткосрочный газовый контракт.

Так, 16 апреля 2021 года между Турцией и Азербайджаном закончился срок действия контракта по поставкам газа, и турецкая BOTAS приостановила закупку азербайджанского "голубого топлива".

"До 20 сентября текущего года Азербайджан с Турцией прорабатывали новый контракт. Турция не импортировала газ в рамках "Шахдениз-1". Но за азербайджанский газ тут же взялись импортеры из Италии – был подписан краткосрочный контракт. Этот контракт по коммерческой цене оказался выгоднее, чем газ, который Азербайджан реализовывал на турецком рынке", - рассказал Ильхам Шабан.

По словам эксперта, первый год выхода азербайджанского газа на европейский рынок оказался очень даже удачным. Азербайджан не только перевыполнил ожидаемые объемы, но и получил дополнительную выгоду от краткосрочного контракта с повышенной ценой.

С газом все получилось лучше, чем с нефтью

Ильхам Шабан рассказал Sputnik Азербайджан о том, что в 1998 году первый азербайджанский танкер, заполненный нефтью с месторождения "Чираг", отправился из порта Новороссийск. Тогда цена нефти составляла в среднем $11 за баррель - Азербайджан рассчитывал продать свою нефть за $20, но по несчастливому стечению обстоятельств, цены на мировом рынке упали ниже $10.

Таким образом, старт продаж азербайджанского газа получился удачнее, чем старт продаж нефти.

"В самом деле, 23 года назад Азербайджану сложнее было выйти на мировой рынок - условия были сложнее и соответствующей инфраструктуры не было. Страна с трудом вывела товар (нефть) на рынок, а потом рынок обрушился. С газом ситуация была более удачной", - отметил Шабан.

"Сегодня азербайджанский газ востребован в Европе. Например, Болгария претендует уже не на 1 млрд кубометров, а на 2 млрд. На наш товар есть спрос, причем спрос опережает предложение", - сказал эксперт.

После начала экспорта азербайджанского газа началась и трансформация Азербайджана из нефтяной страны в газовую, отметил Шабан. Тогда же началось и проектирование здания SOCAR, когда символ компании в виде вышек нефти был переделан в символ огня.

"Шахдениз" - альтернативный источник для ЕС

Начало поставок азербайджанского газа на европейский рынок пришлось на период глубокого энергокризиса в Европейском союзе – с лета 2021 года в Европе начали расти цены на газ из-за понижения генерации электроэнергии из ветряных электростанций, и роста цен на сжиженный природный газ (СПГ) в Азии. В результате ЕС столкнулся с крупнейшим энергодефицитом - в определенный период цены на газ взлетели до $1,7-2 тыс. за кубометр.

При этом странам, получающим газ по Трансадриатическому газопроводу (ТАР), удалось пережить дефицит энергии с меньшими убытками. Так, по словам управляющего директора TAP Луки Скиеппати, трубопровод помог сдерживать рост цен на энергоносители, делая ситуацию в Италии менее критичной, чем в остальной Европе.

О конкурентоспособности азербайджанского газа высказались и в Болгарии. Председатель Комиссии по энерго-водному регулированию Болгарии (КЕВР) Иван Иванов сообщил в октябре 2021 года, что цена на азербайджанский природный газ, поставляемый в Болгарию, в четыре раза ниже стоимости газа из других источников.

На фоне высокой заинтересованности в азербайджанском газе министр энергетики АР Парвиз Шахбазов в интервью Bloomberg заявил, что правительства и компании на востоке и юге Европы выразили заинтересованность в покупке газа из Азербайджана, после того как цены на топливо резко выросли.

"Мы поддерживаем контакты с существующими и потенциальными покупателями. Вероятность заключения новых договоров купли-продажи в будущем довольно высока", - заявил Шахбазов.

При этом для того, чтобы увеличить добычу на "Шахдениз", Азербайджану нужны новые заключенные контракты, так как увеличение добычи газа (в отличии от нефти) предполагает наличие уже готовых контрактов. То есть, чтобы добыть больше природного газа, его нужно сначала продать.

Поэтому, скорее всего, в следующий период азербайджанское правительство будет ожидать реальных предложений о покупке газа и конкретных действий по заключению соглашения со стороны стран ЕС. И только после этого будет привлекать дополнительные инвестиции и технику на месторождение.

Учитывая заинтересованность ЕС в диверсификации источников поставок, покупатель азербайджанского газа не заставит себя долго ждать, и вне зависимости от доли распределения на месторождении, "Шахдениз" остается важным источником поставок газа в Европу.

Автор: Айгюль Тагиева

Источник: Sputnik Азербайджан, 24.01.2022

Аналитическая серия «ТЭК России»:

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Северный логистический маршрут: ждать ли прорыва?

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

О Фонде | Продукты | Услуги | Актуальные комментарии | Книги | Выступления | Цены | Карта cайта | Контакты

Консалтинговые услуги, оценка политических рисков в ТЭК, интересы политических и экономических элит в нефтегазовой отрасли.Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта. Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.

Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.