|

|

|

|

|

|

|

|

Главная > Актуальные комментарии > ТЭК > Персидский шах России?

Персидский шах России?

Месяц назад Иран и «шестерка» (пять постоянных членов Совбеза ООН Россия, США, КНР, Франция, Великобритания, а также Германия, которые ведут переговоры по иранской ядерной программе от лица мирового сообщества) достигли принципиальных договоренностей об основных условиях сделки. Считается, что после подписания юридически обязывающих документов и снятия санкций ЕС и США против Тегерана дорога для иранского газа будет открыта и устлана лепестками роз. И надобность в поставках газа из России если не отпадет вовсе, то существенно ослабнет. Вот такая нехитрая умозрительная конструкция.

Попробуем разобраться, так ли это. У Ирана, безусловно, есть экспортный потенциал, связанный, прежде всего, с увеличением добычи газа на месторождении «Южный Парс». По итогам прошлого года Иран добыл чуть более 200 млрд кубометров. Доля «Южного Парса», по нашим оценкам, около 65%, или 130 млрд кубометров. Сейчас Иран добывает на нем около 400 млн кубометров в сутки (около 150 млрд кубометров в годовом эквиваленте).

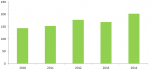

Добыча газа в Иране*, млрд кубометров

|

*иранский календарный год заканчивается 21 марта

Источник: NIOC

Почему важно акцентировать внимание на том, что речь идет именно об иранской добыче с месторождения? Потому что «Южный Парс» - это то же самое, что катарский «Северный купол». Крупнейшее, как считается, газовое месторождение в мире. Около 13 трлн кубометров запасов. Но следует отметить, что каждая сторона учитывает на своем балансе весь объем резервов. Между тем, Катар добывает примерно в 1,5 раза больше газа на этом месторождении, чем Иран - около 200 млрд кубометров газа в 2014 году, что позволяет эмирату делить с Ираном третье-четвертое место по добыче газа в миру и быть крупнейшим экспортером сжиженного природного газа (около 74 млн т, или 100 млрд кубометров в год). Таким образом, уже сейчас месторождение дает примерно 370 млрд кубометров газа в годовом выражении.

Карта нефтегазовых активов Ирана

|

Источник: NIOC

Между тем, официальные лица Тегерана афишировали планы нарастить добычу на своей части «Южного Парса» на 50-60% в течение ближайших 3 лет. То есть речь идет о приросте еще на 70-80 млрд кубометров в год. Катар также постепенно наращивает отбор газа. Хотя в стране действует мораторий на строительство новых мощностей по сжижению, но добыча газа на «Северном куполе» увеличивается для поставок по трубопроводу для внутренних нужд и экспорта в соседние ОАЭ. Мы полагаем, что месторождение уже находится вблизи от пика производительности, после чего начнется медленное, но верное падение добычи. Тот факт, что единый проект разработки отсутствует, скорее всего, приведет к потере части запасов и более быстрому чем могло быть сокращению добычи.

Это нужно иметь в виду, оценивая перспективы Ирана в сфере экспорта газа. Другой важный момент – это собственные нужды страны. Несмотря на санкции, добыча газа в стране росла достаточно существенными темпами. И ее в полной мере абсорбировали внутренние потребности в энергии со стороны экономики и населения.

За последние 5 лет добыча газа в Иране выросла более чем на 50 млрд кубометров. При этом чистый экспорт увеличился всего на 1,3 млрд кубометров. Более того, Иран по-прежнему вынужден обеспечивать свои северо-восточные территории за счет закупок газа у Туркменистана.

Оценка чистого экспорта газа из Ирана, млрд кубометров

|

Источник: ФНЭБ

Единственным направлением экспорта иранского газа является Турция, которая закупает 8-10 млрд кубометров в год. Инфраструктура позволяет поставлять до 14 млрд кубометров, но безопасность поставок находится под постоянной угрозой из-за регулярных терактов и технического состояния газопровода.

Для того, чтобы существенно расширить это направление, потребуются инвестиции и время. В принципе их можно синхронизировать с планами по строительству TANAP и TAP, которые строятся под азербайджанский газ. Это значит, что через 5-7 лет можно вывести небольшие объемы иранского газа на европейский рынок: до 10-15 млрд кубометров к 2025 году. Конечно, если сделка по атому будет оформлена и будет исполняться в полном объеме. А цена иранского газа будет привлекательной для потенциальных покупателей газа. Скажем, сегодня иранский газ является самым дорогим в портфеле Турции, что является предметом многолетних споров и арбитражного разбирательства между Анкарой и Тегераном.

Впрочем, европейское направление - не единственное из возможных. Иран пытается заключить газовые контракты со всеми соседями – Ираком и Сирией, Оманом, Пакистаном и Индией. В наиболее продвинутой фазе находится проект поставок в Ирак, испытывающий колоссальные проблемы с электроэнергией.

Из стратегических проектов экспорта хорошо проработан только вариант поставок в Пакистан. По нему уже давно подписаны контракты (на 8 млрд кубометров в год) и полностью построена труба до границы на иранской территории. Были задержки со стороны Пакистана, который подвергался давлению со стороны США и не приступал к строительству трубы на своей территории. Если санкции с Ирана будут сняты, то это будет самым первым экспортным проектом.

Но все это в теории, поскольку даже сама возможность расконсервации газовых запасов Ирана связана с решением ядерного вопроса и снятия санкций со стороны США и ЕС. Пока это выглядит не более чем спектакль, попытка США показать, что у ЕС есть хоть какая-то более или менее реальная альтернатива российскому газу в долгосрочной перспективе. Безусловно, это не единственный аспект смягчения политики в отношении Ирана, но ключевой.

С другой стороны, никто в Вашингтоне всерьез не считает иранский режим более комфортным партнером, чем Россия. А значит стратегическое партнерство возможно только в случае смены режима, что прекрасно понимают в Тегеране. Поэтому уступки по ядерной программе будут тоже тактическими, но не стратегическими, если вообще сделка как таковая состоится.

Автор: ФНЭБ

Опубликовано: Pro-gas.Ru, 07.05.2015

Аналитическая серия «ТЭК России»:

Климатическая повестка в России в эпоху Трампа

Новые санкционные ограничения, их последствия и способы преодоления

«Газпром» и Европа в поисках новой модели работы

Государственное регулирование нефтегазового комплекса и предварительные итоги работы в 2024 году. Перспективы 2025 года

Северный логистический маршрут: ждать ли прорыва?

Все доклады за: 2021, 20, 19, 18, 17, 16, 15, 14, 13, 12, 11, 10, 09, 08, 07 гг.

Фонд национальной энергетической безопасности © 2007 Новости ТЭК Новости российской электроэнергетики

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками.

Возвращение в президентское кресло Дональда Трампа дало мощный импульс для климатоскептиков. Энергетические компании заговорили о необходимости сократить инвестиции в ВИЭ и нарастить их в нефтегазовые проекты. Парадоксально, но все эти потрясения не сумели полностью закрыть тему энергоперехода внутри РФ. Да, климатическая повестка уже не так актуальна, но она все еще «в строю». Главная причина в том, что за последние годы она успела обрасти своими лоббистами, которые не хотят ее бросать, по-прежнему рассчитывая на контроль над климатическими финансовыми потоками. Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза.

Активизация мирного переговорного процесса между США и РФ очевидна. Многие уже настроили себя на скорое урегулирование конфликта на Украине. Однако это слишком оптимистичный взгляд на вещи. Кроме того, очевидно, что снятие санкций – еще более сложный и долгий процесс. Российские углеводороды - конкуренты нефти и СПГ из США. Было бы наивным считать, что Вашингтон с радостью и оперативно снимет все санкции против российского энергетического сектора. Так что пока все ровно наоборот. Не забудем и о европейском треке. Здесь все еще хуже. Мы видим борьбу с так называемым «теневым» флотом», расширение SDN-листов, ограничение поставок оборудования и трансакций, давление на третьи страны. Все это говорит о том, что нужно не мечтать о снятии санкций, а внимательно анализировать новые рестрикции относительного российского нефтегаза. «Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности.

«Газпром» и ЕС долгое время оставались важными партнерами. Хотя каждый из них думал о диверсификации покупателей или поставщиков. 2022 год радикально ускорил эти процессы. Но спустя три года после начала СВО можно сделать вывод о том, что и у «Газпрома» не получается быстрый разворот на восток и юг, и ЕС испытывает серьезные перегрузки в энергетике. Что же ждет «Газпром» и европейский газовый рынок? С этим пытается разобраться новый доклад Фонда национальной энергетической безопасности. Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта.

Весной 2024 года в России было сформировано новое правительство. Кресло министра энергетики занял С. Цивилев. Первые полгода работы новой конфигурации госуправления ТЭКом уже позади, что позволяет сделать первые аналитические выводы. Поэтому предварительные производственные итоги 2024 года занимают особое место в нашем исследовании. По уже сложившейся традиции мы анализируем ушедший год сразу в двух исследованиях. Газовая индустрия рассматривается в отдельном докладе. Здесь же наш фокус - на нефтянке. Особая его ценность – в данных нашей собственной расчетной модели динамики нефтяного экспорта. Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.

Северный морской путь и в целом арктическая тема еще до начала СВО были возведены в разряд государственных приоритетов. Ключевой вопрос: можно ли перевести СМП из области красивых рассуждений о выгодности и стратегической значимости, о возвращении России в Арктику в плоскость реальных прорывов, которые позволят выполнить хотя бы собственные планы исполнительной власти? Стратегическое наполнение у СМП относительно новое, а вот проблемы во многом старые.